Coinbase: 反脆弱生长

在一次又一次的冲击、波动、崩溃中,Coinbase 生长到了今天。其绝对规模为投资者们提供了充足的流动性,而多样的资产类别则欢迎几乎所有的投资者,积累十年的技术和品牌,更为其长期发展奠定基础。

Coinbase 和它所经营的加密货币一样具有神秘色彩。大约是在 2015 年左右,我第一次访问了这家公司的网站,在一个极其简陋的页面上注册了账号,并且转入了尝鲜购买的一点点 Bitcoin。我依稀记得,当时转入 Bitcoin 要填写一串 Hash 代码,和其它任何一种流行的转账工具都全然不同。在那之后的大概 5 年时间里,我都没有再去看过一眼那个账号。

Bitcoin 在那五年中涨跌剧烈,但整体趋势是上涨的。我再一次登录 Coinbase 账号的时候,发现这笔投资已经升值百倍,而这家公司的网站也大变脸——虽然设计风格仍然保持了简洁之风,但它更像是一家正当的证券交易网站。

在 2021 年 4 月份,在成立 9 年后,这家公司宣布用 Direct Listing 的方式在 NASDAQ 上市。彼时,资本市场刚刚经历了 2020 年因为 Covid-19 而带来的剧烈波动,Bitcoin 等加密货币也在波动中迎来了新高,而新一代的基于 Ethereum 的数字资产如 NFT 也开始崭露头角。Coinbase 的招股书中披露了一份过硬的财务数据:这家公司在 2020 年产生了超过 3 亿美元的净利润。而上市即高潮,在随后的一个季度中,Coinbase 的股价随着加密货币市场的回调,出现了超过 30% 的下跌,之后又过山车般的涨了回去。

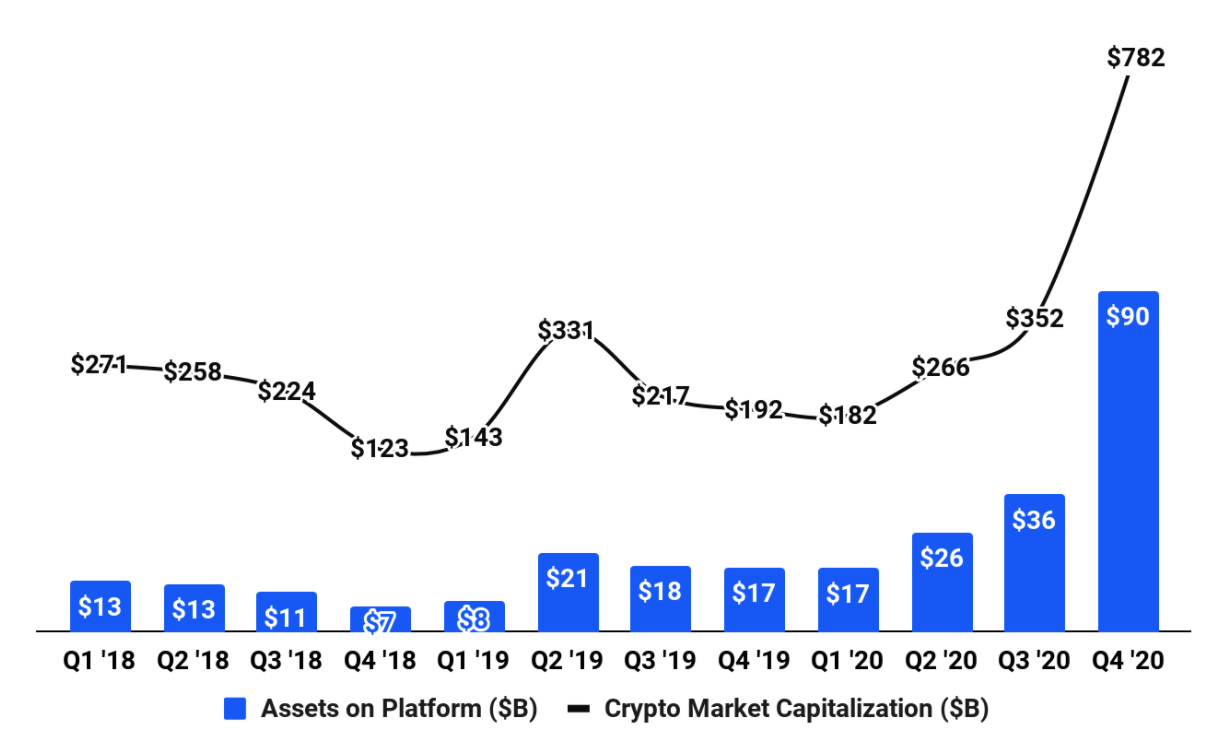

这丝毫不减弱市场对这家公司的兴趣,它管理着数十种加密货币资产,如果按照市值来计算,大约占全球资产规模的 11%。它已经验证了类似交易所的佣金收入模式,无论加密货币自身价格如何涨跌,只要交易规模上升,它就能从中获利。

从波动性中获利,在当下的时刻具有特别的吸引力。我们将在本文中回顾这家公司的发展历程,并找寻其持续增长的秘密。

本文不构成投资建议,在发表文章时,作者并未持有任何 Coinbase 的股票。

上手 Coinbase

Coinbase 创办于 2012 年。创始人 Brian Armstrong 曾经在 Airbnb 担任支付产品的技术经理,发现跨国支付中的种种障碍和困难,特别是在金融基础设施并不完善的非洲和拉丁美洲。在阅读了 Bitcoin 的白皮书后,他认定这是金融的未来。

Coinbase 早期获得了 Y Combinator 的 15 万美元天使投资。在组建团队的过程中,有一个小插曲:最初的联合创始人 Ben Reeves 和 Brian Armstrong 在理念上出现了严重分歧,最终在参加 Y Combinator 的孵化项目前退出了团队。而这个分歧也是 Coinbase 获得巨大成功的基础。

Armstrong 认为,Coinbase 应该是最简单的开始使用 Bitcoin 的地方。Kings of Crypto 一书记录了这样一段话:

对 99% 的人来说,使事物易于使用是很重要的,但技术人员却忽视了这一点。当 Dropbox 推出时,程序员会说,我不明白为什么有人需要这个,因为你可以使用这些命令行工具,对你的所有文件进行备份。

Making things easy to use is important to 99 percent of people, but technical people overlook that. When Dropbox launched, programmers would say, ‘I don’t get why anyone needs this when you can use these command line tools and make backups of all your files.

Dropbox 是 Y Combinator 孵化的成功典范。它用一个简单优雅的方法解决了一项司空见惯的问题:人们需要在不同的设备之间传输文件。在 Dropbox 出现之前,最常见的方法是用 USB 移动硬盘,Dropbox 几乎消除了这个做法。Coinbase 的最初价值定位和 Dropbox 颇有相似之处。为了储存和使用 Bitcoin,人们需要自行保存一段称为私钥的长字符串,才能打开 Bitcoin 钱包进行交易。如果丢失了这串私钥,那么其中储存的 Bitcoin 就永远的消失了。一方面,这是 Crypto 出色的安全性的代表,另一方面,这也让保存和使用非常不便。为了保证私钥不会丢失,人们开始使用 U 盘来备份私钥,但这也没有解决丢失风险和使用不便的问题。

Armstrong 的 Coinbase 意图简化这一行为,用户不需要保管自己的私钥,而只需要拥有一个 Coinbase 账号。这就像是一个资产托管的服务,用户选择信任 Coinbase,而 Coinbase 将代替用户进行一系列针对其资产的操作。

当时的 Bitcoin 社区对于这个理念的争议颇大。人们认为 Coinbase 违反了 Bitcoin 去中心化的宗旨,试图建立中心化平台来施加控制。甚至于出现了 not your keys, not your coins 这样的质疑。Reeves 正是因为这样的理念冲突而选择离开了团队。而对于大众而言,中心化平台仍然是提供便利性的最佳选择。Armstrong 希望能够让 Bitcoin 简单易用的愿景仍然获得了大量用户的支持。如果 Bitcoin 是数字货币,那么人们就需要数字钱包,帮助他们开始使用 Bitcoin。

在接受投资人 Garry Tan 的专访视频中,Armstrong 再次讲述了在 Coinbase 早期时候的几个重要产品决策。第一版的 Coinbase 需要在客户端完成与区块链的同步,首次同步很可能需要一个小时。Armstrong 这样回忆自己当时的想法:

我知道,不会有很多人想要这么做。首先,它需要一段时间来同步到区块链上,对吗?这让我想起了电子邮件服务器或 Git 服务器。你知道你可以运行你自己的电子邮件服务器,但没有人愿意这样做。他们想在云端运行 Gmail。它在你的手机和电脑上工作。如果你失去了你的手机,你的电子邮件就不会消失。

I knew that it wasn't going to scale to be a large number of people who would want to do that. For one thing, it took a while to sync to the blockchain, right? It reminded me of email servers or git servers. You know you could run your own email server, but nobody wants to. They want to run Gmail or something in the cloud. It works on your phone and your computer. If you lose your phone, your email is not gone.

从今天视角来看,这段话听上去司空见惯,但这正是 Peter Thiel 所谓的 important truth very few people agree with you on。Coinbase 的初心是打造让大众易于使用的产品,而 Armstrong 还有更大的愿景:

他(Brian Armstrong)解释说,加密货币就像互联网一样,和互联网一样,它将有一个四步的发展。最初的两个步骤,将使加密货币达到一百万,然后达到一千万人,正在顺利进行中。第一个步骤是创建新的区块链协议,如比特币和以太坊,以创造和分配货币。接下来是交易和存储加密货币的服务。Armstrong 说,加密货币发展的第三个阶段将是允许人们更直接地与区块链技术互动的软件--相当于 Netscape 和 Explorer 等浏览器的到来让任何人发现了互联网。Armstrong 预测,第四步,也是最后一步,将以区块链应用程序的形式出现,让人们在不依赖银行的情况下进行借款、贷款和投资。他写道,第四步将标志着金融 2.0 的落成,并将 10 亿人带入新兴的加密货币世界。如果这就是未来,那么 Coinbase 的总体计划就是为金融 2.0 奠定垫脚石,同时投资于其他从事同样工作的公司。

Crypto was like the internet, he explained and, like the internet, it would have a four-step development. The initial two steps, which would bring crypto to one million and then to ten million people, were well under way. The first had been the creation of new blockchain protocols like bitcoin and Ethereum to create and distribute money. Next came services to trade and store crypto. The third phase in crypto’s development, Brian said, would be software allowing people to interact more directly with blockchain technology—the equivalent of how the arrival of browsers like Netscape and Explorer let anybody discover the internet. The fourth and final step, Brian predicted, would come in the form of blockchain apps that let people do things like borrow, lend, and invest without relying on a bank. Step four, he wrote, would mark the inauguration of Finance 2.0 and bring one billion people into the emerging crypto universe. If this was the future, then Coinbase’s master plan was to lay stepping-stones to Finance 2.0 while investing in other companies doing the same.

这段话源自 2020 年的 Kings of Crypto,在时间线上略微靠后。但我们可以读到,Coinbase 早期选择让用户轻松上手的规模化路线,和后来这家公司为 10 亿人建设「金融 2.0」的愿景一脉相承。正是这种从终局反演的商业逻辑,让 Coinbase 脱颖而出。

Coinbase 在发展过程中,始终选择了规模化发展路线,积极接受监管,推动 Crypto 的合规化,而没有以 Crypto 社区的「原教旨主义」限制自身。可以说,Brian Armstrong 对 Crypto 最大的贡献正是降低了它的神秘色彩,让它在社会和经济意义上实现了正常化和合理化。反过来,Coinbase 也从中收获颇丰:它成为了最广为人知、也最广受认可的 Crypto 交易平台。它的品牌越来越接近于一个大众熟知且信任的金融科技平台,就像 VISA 或 NASDAQ 那样。

信任与规模为网络构建铺平了道路,但 Crypto 自身剧烈的币值波动却并没有让它快速成为人们日常生活使用的「货币」。这就引出了下一部分要讨论的模式选择的问题。

从钱包到交易所

Crypto:货币还是资产?

对于 Crypto 而言,最大的争论在于它到底更像货币还是更像资产。这个问题的提法并不严谨,资产的范畴显然要宽泛很多,可以把货币也包括其中。为了行文简洁,读者暂且用狭义的概念来理解「货币」和「资产」的概念:前者与后者的重要区别是流动性,货币是流动性最高的资产,前者是从商品交换中抽离出来的一般等价物和价值交换中介,而资产则是投资或投机的标的物。

在《货币未来:从金本位到区块链》一书中,Saifedean Ammous 提出了一种假设性的观点:

货币是边际效用递减最小的市场商品。持有货币的边际效用下降缓慢,意味着对货币的边际需求不会有显著变化。再加上几乎不变的供给,因此,就商品和服务而言,货币的市场价值是相对稳定的。这意味着货币不太可能大幅升值或贬值,因此持有货币是一种糟糕的长期投资,但却是一种很好的保值手段。

这段话中的一个重要假设是:几乎不变的供给。Ammous 的这本书借鉴了奥地利学派的观点,认为政府在垄断了货币发行权之后,实质上打破了货币供给的平衡。货币的供给持续增加,以此来支撑人们在短期中的满足,而在长期中,由于货币增发,币值下降,持有大量货币并不是一项好的投资。这时候,人们会寻求能够在长期中保值增值的投资标的,也就是我讲的「资产」。

Crypto 中的代表 Bitcoin 在面世之出是以「数字货币」的设定为世人所知的,但它的币值直到今天还在出现剧烈的波动。这就让用它来购买披萨成为一件看起来非常愚蠢的事情。

从 2015 年开始,Bitcoin 的美元价格经过了几次起伏,但总体趋势是上涨的(如下图)。在每一次价格下跌,市场出现恐慌性行为的时候,Bitcoin 都在盘整之后再次强烈反弹。这创造了币值长期上涨的强烈预期。这个预期与 Ammous 书中写到的「供给不变」的假设是相符的,持有 Bitcoin,而不是花掉它,逐渐让它成为了更像「数字黄金」的避险资产。

Bitcoin 和黄金最大的相似之处在于其供给上限是锁死的。黄金的天然储量取决于上帝,而 Bitcoin 则是由其创始人在白皮书中预先定义。如 Ammous 写道的:

比特币的发行曲线是事先在程序里写死的,无论在工作量证明上付出多少努力,都改变不了比特币的发行速度。这种效果是通过难度调整机制实现的,这个机制可能是比特币设计中最巧妙的部分。随着更多人选择持有比特币,比特币的市场价值会被逐渐推高,使挖矿更加有利可图,这也将促使更多矿工将更多的资源投入到挖矿当中。更多矿工意味着更多的算力,更多的算力将加快求解工作量证明的速度,提高比特币的发行速度。但是,由于存在难度调整机制,随着算力的增加,比特币会提高工作量证明的难度,以确保大约每 10 分钟产生一个区块。

在这个假定之下,由于挖矿难度上升,随时间推移的增量供给是下降的。再加上投资者对币值的升值预期,就让整个市场的流动性更加稀缺,这更让 Bitcoin 的升值预期更加强烈。在 2021 年,在多方叙事的推动之下,Bitcoin 成为极具投资价值的资产类别。

而 Bitcoin 并不是唯一的 Crypto,也不是在 2021 年收益率最高的,Ethereum 的价值几乎比去年同期上升了 10 倍。Ethereum 的设定和 Bitcoin 略有不同,它的开放性更好,允许开发者在其平台上开发不同的智能合约。这就像是开发者在 iOS 上开发 Apps,最近火爆的 NFT 就是基于 Ethereum 来定价的,前者的交易量也会因为 Ethereum 的价格波动而出现上涨下跌。

本文并不想进一步展开对 Crypto 的介绍,讲到这里,我们基本上可以达成共识:Crypto 虽然被广泛翻译为加密货币,但它和今天惯常理解的「货币」并不相同,它的供给有限,价值在长期中有强烈的上涨预期,因此,人们并不会用它来做日常生活的交易媒介,而是会把它作为投资标的。

定位「交易所」

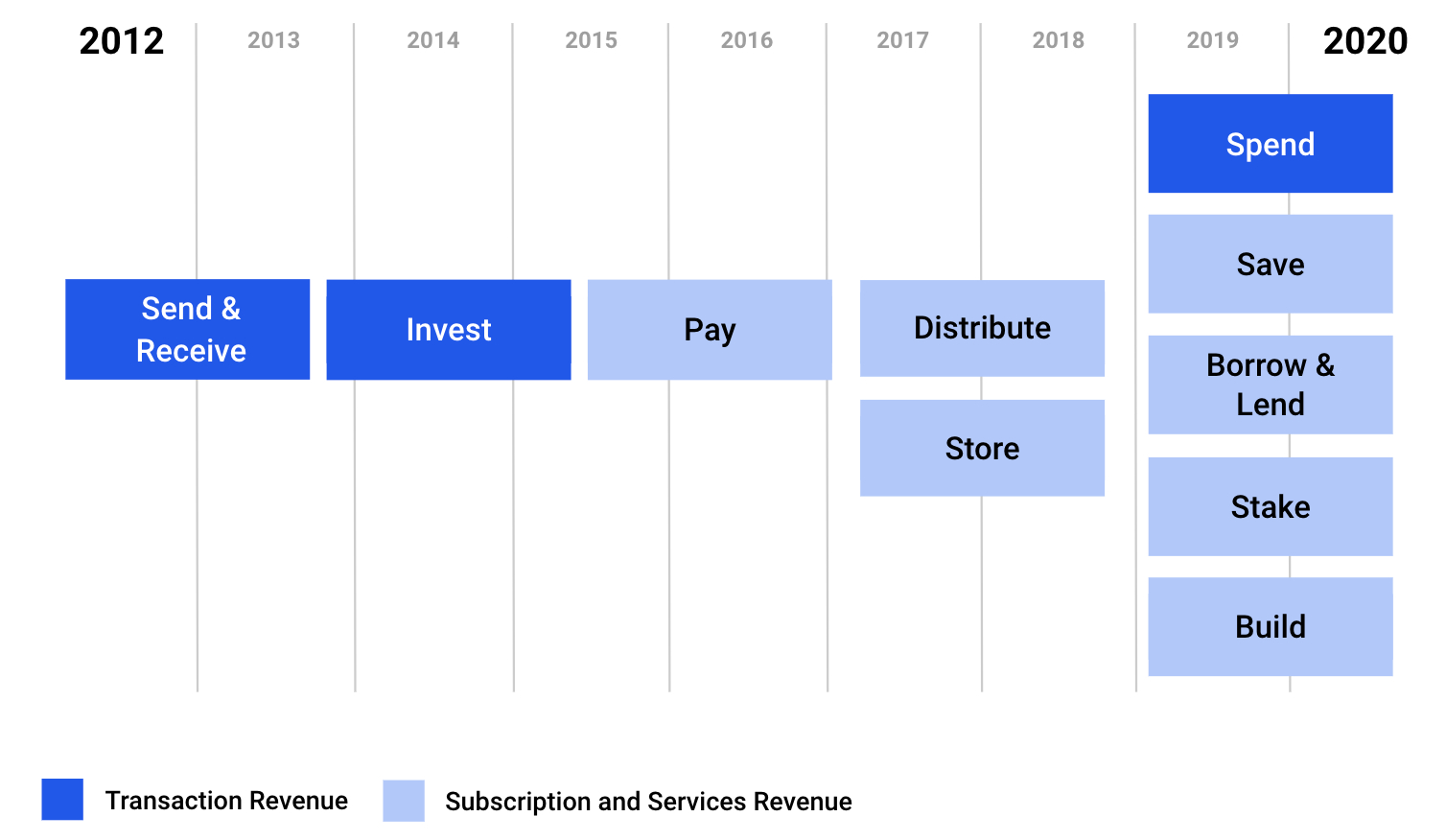

这就构成了 Coinbase 这家公司的价值基础。在 2014 年开始,Coinbase 开始面向个人和机构投资人持续推出「交易所」定位的投资产品,并在后续数年中不断增加可供交易的 Crypto 资产的数量。

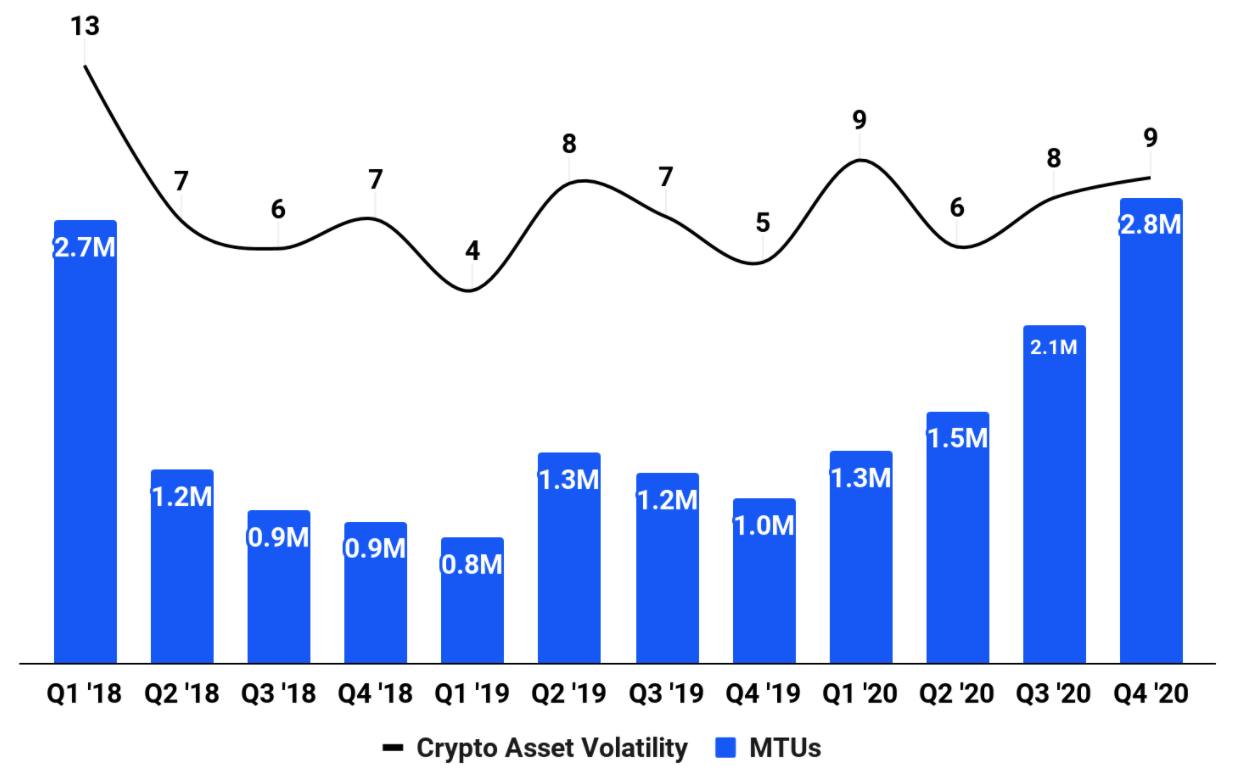

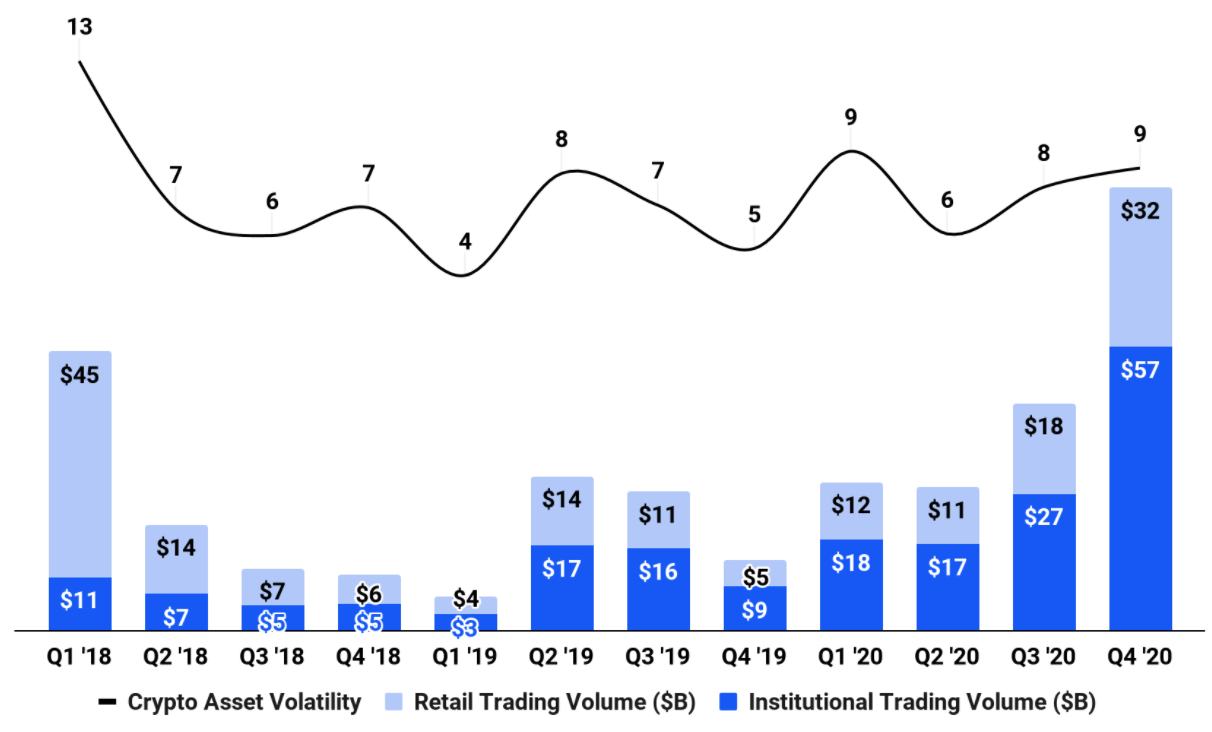

「交易所」的定位能够让 Coinbase 在资产价格波动的过程中获得红利。初期,参与交易的主要是个人投资者,而到了 2015 年以后,机构投资者也越来越多的加入进来。价格越是剧烈波动,这个市场就越能吸引那些想要从中赚钱的人进来,同时入场者的交易也越频繁。Coinbase 作为最易用、也最广为人知的 Crypto 交易所也就越容易吸引用户,并从这些用户的交易中获得佣金收入。

2015 年,Coinbase 接受了来自包括纽约证券交易所、USAA 和前 Citigroup CEO 的 7500 万美元投资。这轮融资大大增强了 Coinbase 的「交易所」定位。同年,公司推出了面向机构投资者的专业交易平台。

在比特币商户支付被证明是失败的时候,Coinbase 推出了一条新的业务线。该公司以佣金的形式获得的分成,将比 Coinbase 零售投资者支付的2%左右低得多,只有 25 个基点,或0.25%。但交易量会大得多。一个对冲基金购买100万美元的比特币将支付给 Coinbase 2500 美元。如果该交易所流行起来,这将意味着 Coinbase 除了其核心的比特币零售买家之外,还可以拥有机构客户。

The exchange also promised a new line of business at a time when bitcoin merchant payments had turned out to be a bust. The company’s cut, in the form of commission, would be much lower than the 2 percent or so paid by Coinbase retail investors—only 25 basis points, or 0.25 percent. But the trades would be much bigger: A hedge fund buying $1 million of bitcoin would pay Coinbase $2,500. If the exchange caught on, it would mean Coinbase could claim institutional customers in addition to its core base of retail bitcoin buyers.

根据公司在 S-1 中披露的数据,机构投资者的交易额一度在 2018 年年初占到了 80%,到 2020 年年底仍然超过 35%。随着投资市场的进一步成熟,机构投资者的交易额占比很可能进一步上升。在 2021 年 9 月,Coinbase 正式推出了 Coinbase Prime,一个为机构投资者打造的专业投资平台。

在 2021 年第 3 季度的财报中,机构投资者的交易量占比进一步上升,由于这部分交易量收取的佣金比例显著低于个人投资者,这也带来了 Coinbase 收入的降低,甚至造成其股价在财报发布后持续走低。但长期来看,这可能预示着 Coinbase 作为 Crypto 专业交易平台的护城河厚度在进一步提升。

的确,越来越多的金融交易平台都在增加 Crypto 交易功能,包括之前介绍过的 Square 和 Robinhood 等新兴的互联网金融平台。Coinbase 的竞争策略来自于其与生俱来的对 Crypto 更广泛和深入的支持。从资产种类上来看,根据股东信披露,截止 2021 年第 3 季度,Coinbase 上可供交易的 Crypto 资产类别为 103 种,可供保管的资产类别为 158 种,其策略是:

我们列出所有合法资产的战略有助于给我们的客户更多的选择,并加深他们与加密经济的接触。

Our strategy to list all legal assets helps give our customers more choice and deepen their engagement with the cryptoeconomy.

这一策略在 Coinbase 内部并不是在开始就获得一致支持,特别是在 2016-2017 年,Ethereum 出现后的 ICO 狂热的那一段时间。Coinbase 请来 Balaji Srinivasan 担任 CTO,这个人仅在 Coinbase 任职一年多就离开了公司,他一方面积极的推动了 Coinbase 更加开放的接纳更多的资产类别,另一方面也导致了内部的管理层的分裂。但无论如何,正是 Srinivasan 的短暂加入,让 Coinbase 在资产多样性上大大增加,其 MTU(月度交易用户)的数量达到了成立以来的巅峰,也让 Coinbase 在 Crypto 走向分裂和混乱的边缘仍然保持高速增长。

这是 Coinbase 确立自身长期发展模式的重要阶段。它选择了一种与混乱和狂热共生的方式,不站队,不选边,而是积极主动的拓展自身作为「交易所」的网络规模。在其发展历程中,经历过 Bitcoin 的硬分岔、Ethereum 诞生以及后来的 ICO 泡沫,这些都没有成为 Coinbase 迷茫的借口,而是成为其不断增长的助燃剂。增长必然带来分歧和痛苦,在不断拓展支持的资产类型的过程中,由于理念分歧,Coinbase 多位早期创始成员离开了团队,但并没有影响 Armstrong 的领导地位和对愿景的坚持。

在一次又一次的冲击、波动、崩溃中,Coinbase 生长到了今天。其绝对规模为投资者们提供了充足的流动性,而多样的资产类别则欢迎几乎所有的投资者,积累十年的技术和品牌,更为其长期发展奠定基础。

这是一种独特的能力,我认为,这种能力支撑了 Coinbase 的不断生长。在 Wikipedia 上,它被如此定义:

反脆弱性是系统的一种属性,在这种属性中,系统在压力、冲击、波动、噪音、错误、过失、攻击或失败的情况下,其能力会增加。

Antifragility is a property of systems in which they increase in capability to thrive as a result of stressors, shocks, volatility, noise, mistakes, faults, attacks, or failures.

Web3? Finance 2.0?

Coinbase 截至目前获得的成功可以认为有两个重要的原因:

- 打造人人易用的产品和品牌,重视规模化和合规化发展,攫取 Crypto 发展过程中的网络效应红利;

- 阶段性的看到 Crypto 的资产属性,以「交易所」定位确立佣金为主的收入模式。

1 是 2 的前提,如果没有 1,就无法建立庞大的交易网络。而不管 1 还是 2,都能看到 Coinbase 没有执迷于 Crypto 的「原教旨」,没有陷入这个圈子中弥漫的神秘主义或投机心态。Armstrong 曾经回忆他在创业初期时,非常注意网站上一定要出现自己的真实姓名、照片,甚至是 LinkedIn 链接,都是为了让用户对 Coinbase 产生足够的信任。这是 Coinbase 和早期各种 Crypto 平台最大的不同,也是 Armstrong 为十亿人打造 Finance 2.0 愿景的基础。

在 2021 年第三季度的股东信中,Brian Armstrong 展望了未来 Crypto 的发展前景:

每过一个季度,我们都会加强我们的观点,即我们面前有一个巨大的机会。Coinbase 的平台正在为加密经济提供动力,而加密经济是 Web 3.0 的一个关键基础设施层。社交和移动公司是 Web 2.0 的基石;加密货币和区块链将推动 Web 3.0,它改进了过去的模式,将内容、支付和身份结合在一个平台上。我们相信 Web 3.0 代表了我们所有人与互联网互动方式的范式转变,这将释放出前所未有的创新和经济自由。Coinbase 产品套件的设计就是为了推动这一转变。

Each quarter that passes reinforces our view that we have a massive opportunity ahead of us. Coinbase’s platform is powering the cryptoeconomy which is a critical infrastructure layer to Web 3.0. Social and mobile companies were the building blocks of Web 2.0; crypto and the blockchain will drive Web 3.0 which improves upon the past models to combine content, payments and identity, on one platform. We believe Web 3.0 represents a paradigm shift in how we all interact with the Internet which will unleash unprecedented innovation and economic freedom. The Coinbase product suite is being designed to fuel this shift.

Web3 正是当下与 Crypto 相关的新热话题。上面这段简短的陈述,正表达了第三代 Web 平台主要承诺的发展方向:将内容、支付和身份结合在一个平台上。Crypto 刚好能够很好的把支付和身份结合在一起,成为新一代 Web 的基础设施。

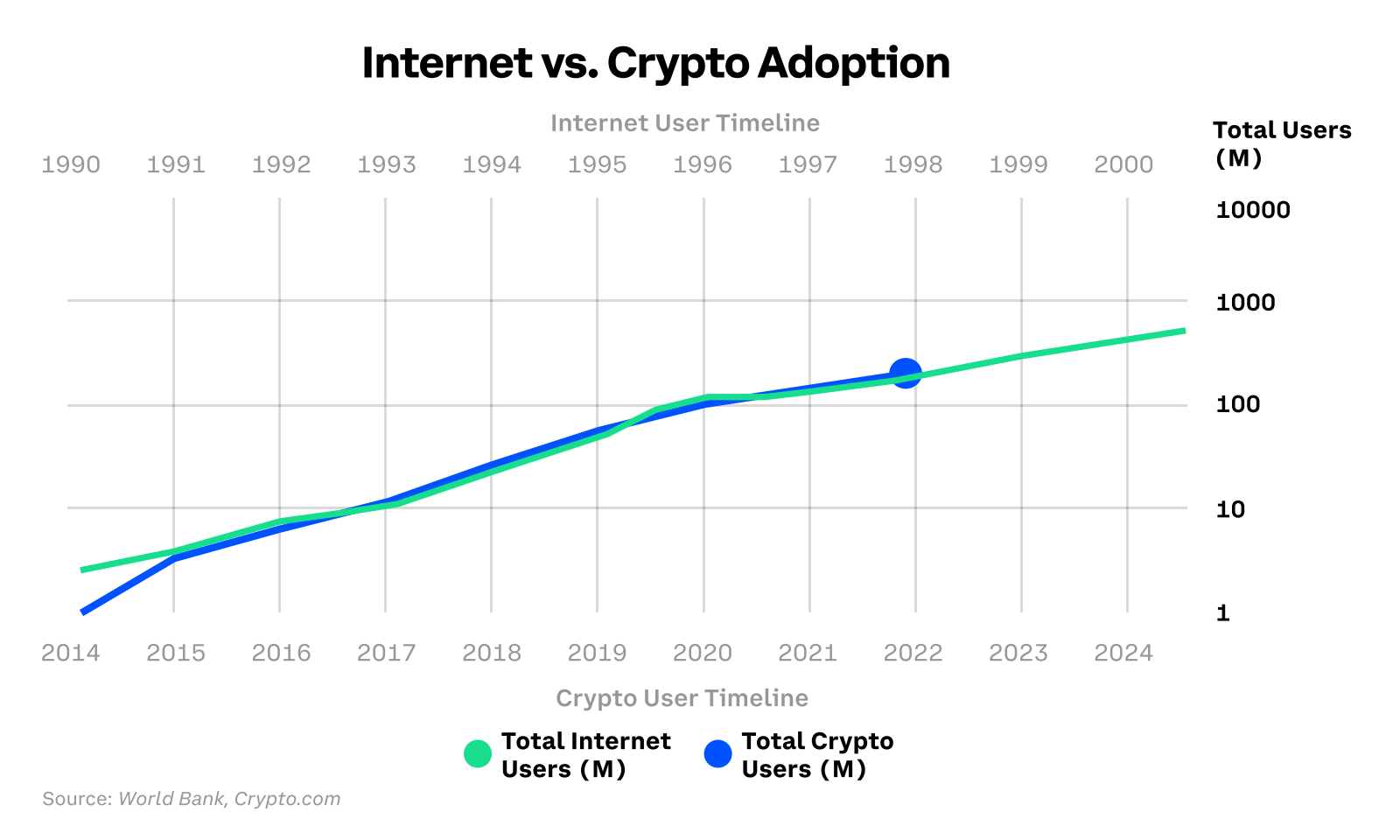

Armstrong 援引世界银行的数据,判断 Crypto 目前的发展阶段大约相当于互联网在上个世纪 90 年代的水平。

我们可以通过 2021 年加密货币参与的巨大进步来观察这种转变的开端。第三季度末的加密货币总市值约为 2.0 万亿美元,高于 2020 年底的约 8000 亿美元,这是由较高的加密货币资产价值以及加密货币资产的持续扩散所驱动。此外,根据世界银行和 crypto.com 的数据,2021 年上半年,全球加密货币用户数量翻了一番,超过 2 亿——而且用户增长的速度正在加快。更大的情况是,加密货币在其第一个十年的采用曲线正反映了互联网在 20 世纪 90 年代末开始的类似时期的采用情况。

We can observe the beginnings of this shift with the dramatic advancements in crypto participation in 2021. Total crypto market capitalization at the end of Q3 was ~$2.0 trillion, up from ~$800 billion at the end of 2020, driven by higher crypto asset values as well as the ongoing proliferation of crypto assets. Further, according to the World Bank and crypto.com, the number of crypto users globally doubled in the first half of 2021 to over 200 million — and the rate of user growth is accelerating. Bigger picture, the crypto adoption curve over its first decade is mirroring that of Internet adoption over a similar time period beginning in the late 1990s.

特别是 NFT 等新兴应用的诞生,Web3 已经开始在社交、游戏等多个领域开始崭露头角。这些应用比起几年前的那些 ICO,更能够被主流社会理解和接受,隐约成为数字经济的硬通货。

如果这个趋势继续延展,随着 Crypto 扩散向更广泛的人群,我们很可能还会经历数轮泡沫的产生和破灭。每一次泡沫产生的过程,就会诱惑更多人卷入到这个浪潮之中,而每一次破灭又会淘汰掉若干骗子或疯子。无论这个市场是涨还是跌,Coinbase 都可能在其中获得增长,正如在过去的几个周期中看到的那样:更多人进入这个市场,交易或持有 Crypto 资产。只是在 Web3 的新叙事中,Crypto 被再一次描述为基础设施,适用的问题空间进一步放大。我们无法预见的是,这是否是走向 Finance 2.0 的必由之路,但我们有理由相信,这一个版本的叙事仍然可能是夸大其词的,大部分的承诺无法得到兑现,但 Coinbase 仍然保有其反脆弱性。

正如 Coinbase 的早期投资人 Fred Wilson 说过的:

反脆弱是一件美丽的事。

Anti-fragility is a beautiful thing to behold.

主要参考资料

- Kings of Crypto: One Startup's Quest to Take Cryptocurrency Out of Silicon Valley and Onto Wall Street, Jeff John Roberts (2020)

- Coinbase S-1

- Coinbase Q3 2021 Shareholder Letter

- 货币未来:从金本位到区块链,Saifedean Ammous (2020)